Articles récents

Les stablecoins explosent : volumes records et adoption en forte hausse sur 24h

22 décembre 2025 à 15h00Ces altcoins mid‑cap explosent aujourd’hui alors que la liquidité revient sur le marché crypto

22 décembre 2025 à 14h50Chainlink accélère l’adoption institutionnelle : de nouvelles intégrations CCIP annoncées

22 décembre 2025 à 13h17Ethereum fait face à une hausse des retraits de staking alors que les rewards diminuent

22 décembre 2025 à 12h44Nos guides

- Marché crypto en baisse : Analyser le cycle pour mieux agir

- Airdrop crypto : le guide complet pour gagner des tokens gratuits

- Cryptos sous 1 dollar avec un potentiel explosif : le guide ultime

- Quelle est la meilleure plateforme crypto en 2025 ?

- Tout savoir sur les nouvelles crypto-monnaies

- Cours Crypto

- Comment choisir le meilleur wallet crypto en 2026 ?

- Quelle crypto acheter aujourd’hui : guide pour un investissement éclairé pour 2025

- Analyse Fondamentale

- Qu’est-ce qu’un bloc ?

- Qu’est-ce qu’un Coin ?

- Cryptoactif

- Qu’est-ce qu’une Shitcoin

- Qu’est-ce qu’une Stablecoin ?

- Qu’est-ce que le Day Trading

- C’est qui Satoshi ?

- Qu’est-ce que Bitpay ?

- Qu’est-ce qu’un Altcoin ? Le guide complet des cryptomonnaies alternatives

- Le Swing Trading

- Qu’est-ce que le Market cap ?

- Qu’est-ce que le Proof of Stake (PoS) ?

- Qu’est-ce que les Bandes de Bollinger ?

- Qu’est-ce qu’une bulle spéculative ?

© Copyright ActuCrypto.info. All rights reserved

DeFi 2.0 : les nouveaux protocoles explosent et redéfinissent la finance crypto

La finance décentralisée traverse une mutation profonde. La première génération DeFi a ouvert la voie, mais elle a aussi révélé ses limites. Les protocoles de 2020 ont posé les bases d’un système financier ouvert. Ils ont montré qu’un réseau sans intermédiaire pouvait gérer des milliards de dollars. Ils ont aussi montré que la croissance rapide peut créer des failles. Aujourd’hui, une nouvelle vague de protocoles arrive. Cette vague est plus technique, plus robuste et plus ambitieuse. On parle désormais de DeFi 2.0. Cette nouvelle génération veut corriger les erreurs du passé et ouvrir des marchés plus complexes. Elle veut offrir une finance programmable plus efficace.

La DeFI en bref

- 1. Pourquoi la DeFi 1.0 a échoué

- 2. Les innovations 2024–2025 : la naissance de la DeFi 2.0

- 2.1. Le liquid staking : une révolution pour la sécurité et la liquidité

- 2.2. Le restaking : une nouvelle couche de rendement et de risques

- 2.3. Les stablecoins synthétiques : une stabilité plus robuste et plus flexible

- 2.4. Les DEX parallélisés : une vitesse et une profondeur inédites

- 2.5. Le lending avancé : des stratégies plus flexibles et plus sûres

- 3. Les blockchains qui dominent la DeFi 2.0

- 4. Les risques systémiques de la DeFi 2.0

- 5. Les opportunités pour les investisseurs

- 5.1. Le liquid staking : un rendement stable et une liquidité permanente

- 5.2. Le restaking : un rendement plus élevé pour les investisseurs sophistiqués

- 5.3. Les stablecoins synthétiques : une stabilité plus robuste et de nouvelles stratégies

- 5.5. Le lending avancé : des stratégies plus flexibles et plus sûres

- la DeFi 2.0 ouvre un nouveau cycle pour la finance numérique

La DeFi 2.0 repose sur plusieurs innovations majeures. Le liquid staking transforme la sécurité des blockchains. Le restaking crée une nouvelle couche de rendement. Les stablecoins synthétiques offrent une stabilité plus robuste. Les DEX parallélisés améliorent la vitesse et la profondeur de marché. Le lending avancé ouvre la voie à des stratégies plus sophistiquées. Ces innovations redéfinissent la finance crypto. Elles attirent les investisseurs et les développeurs pour créer un nouvel écosystème plus mature.

1. Pourquoi la DeFi 1.0 a échoué

La DeFi 1.0 a marqué un tournant majeur dans l’histoire de la finance numérique. Elle a prouvé qu’un système financier pouvait fonctionner sans banque, sans intermédiaire et sans autorité centrale. Elle a aussi montré que l’innovation peut attirer des milliards en quelques semaines. Mais cette première vague a révélé des failles profondes. Ces failles étaient structurelles. Elles étaient économiques, techniques, et humaines. La DeFi 1.0 a échoué parce qu’elle a grandi trop vite. Elle a échoué parce qu’elle a attiré des capitaux spéculatifs avant d’attirer des utilisateurs réels. Elle a échoué parce qu’elle a mis l’accent sur les rendements plutôt que sur la durabilité. Comprendre cet échec est essentiel. La DeFi 2.0 se construit précisément sur ces erreurs.

1.1. Une dépendance excessive aux émissions de tokens

La plupart des protocoles DeFi 1.0 reposaient sur un modèle simple. Ils émettaient des tokens pour attirer des liquidités, et distribuaient ces tokens comme récompenses. Ils créaient ainsi une illusion de croissance. Ce modèle fonctionnait tant que les prix montaient. Il s’effondrait dès que le marché se retournait. Les utilisateurs retiraient leurs fonds. Les tokens perdaient leur valeur. Les protocoles perdaient leur liquidité. Cette dépendance aux émissions a créé une inflation permanente. Elle a aussi créé une pression vendeuse constante. Les investisseurs entraient pour les récompenses. Ils sortaient dès que les rendements baissaient. Ce modèle n’était pas durable. Il ne reposait pas sur des revenus réels. Il reposait sur une dilution continue. La DeFi 1.0 a donc créé des bulles internes. Ces bulles ont éclaté dès que les incitations ont diminué.

1.2. Une liquidité instable et fragile

La liquidité est le cœur de la DeFi. Sans liquidité, les échanges deviennent impossibles. Les prix deviennent instables. Les utilisateurs subissent des pertes. Dans la DeFi 1.0, la liquidité était artificielle. Elle dépendait des récompenses. Elle disparaissait dès que les incitations diminuaient. Les pools de liquidité perdaient leur profondeur. Les DEX devenaient inutilisables. Les swaps provoquaient des glissements de prix énormes. Cette fragilité a provoqué des crises. Elle a aussi révélé une vérité simple. Une liquidité basée sur des récompenses n’est pas une liquidité durable. Les investisseurs institutionnels l’ont compris. Ils ont évité la DeFi 1.0. Ils ont attendu une version plus mature.

1.3. Des risques techniques sous-estimés

La DeFi 1.0 a été un laboratoire. Les développeurs ont expérimenté. Ils ont créé des protocoles complexes. Ils ont innové rapidement. Mais cette rapidité a un coût. Les smart contracts étaient souvent immatures. Les audits étaient insuffisants. Les tests étaient incomplets. Les hackers ont exploité ces failles. Ils ont volé des milliards. Ils ont détruit la confiance. Les risques techniques étaient sous‑estimés. Les utilisateurs ne comprenaient pas les vulnérabilités. Les développeurs manquaient de recul. La DeFi 1.0 a montré que la sécurité doit être une priorité. Elle a aussi montré que la complexité augmente les risques.

1.4. Une expérience utilisateur trop complexe

La DeFi 1.0 était difficile à utiliser. Les interfaces étaient techniques. Les transactions échouaient souvent. Les frais étaient imprévisibles. Cette complexité a limité l’adoption. Elle a aussi renforcé l’idée que la DeFi était réservée aux experts. Les utilisateurs novices se perdaient. Ils commettaient des erreurs. Ils perdaient des fonds. La DeFi 1.0 n’a pas réussi à simplifier l’expérience. Elle n’a pas réussi à rendre la finance décentralisée accessible.

1.5. Une absence de modèles économiques durables

La DeFi 1.0 reposait sur des modèles économiques fragiles. Les protocoles ne généraient pas de revenus réels. Ils dépendaient des émissions de tokens.

Cette absence de durabilité a provoqué des effondrements. Elle a aussi montré que la DeFi devait évoluer.

Les investisseurs ont compris que les rendements élevés n’étaient pas soutenables. Ils ont quitté les protocoles.

La DeFi 1.0 a donc échoué à créer une économie stable. Elle a échoué à créer une valeur durable.

2. Les innovations 2024–2025 : la naissance de la DeFi 2.0

La DeFi 2.0 n’est pas une simple mise à jour. C’est une rupture technologique, qui corrige les failles de la première génération. Mais aussi, elle introduit des mécanismes plus robustes. Elle crée aussi des marchés plus complexes. Les innovations apparues entre 2024 et 2025 ont transformé la finance décentralisée. De plus, elles ont renforcé la sécurité et ont amélioré la liquidité. Elles ont attiré des capitaux plus sophistiqués. Cette nouvelle vague repose sur cinq piliers. Le liquid staking. Le restaking. Les stablecoins synthétiques. Les DEX parallélisés. Le lending avancé. Ces piliers redéfinissent la finance crypto. Ils créent une architecture plus solide. Ils ouvrent la voie à une adoption plus large.

2.1. Le liquid staking : une révolution pour la sécurité et la liquidité

Le liquid staking a changé la dynamique des blockchains. Il permet de sécuriser un réseau tout en conservant la liquidité. Les utilisateurs stakent leurs tokens. Ils reçoivent un token liquide en échange. Ce token peut circuler librement. Ce mécanisme crée un rendement stable. Il renforce la sécurité du réseau. Il augmente la liquidité globale. Le liquid staking a aussi créé un marché secondaire. Ce marché attire des investisseurs long terme. Il attire aussi des traders professionnels. Les tokens de liquid staking sont devenus des actifs centraux. Ils servent de collatéral, servent de réserve de valeur, et ils servent aussi de base pour des stratégies complexes. Cette innovation a posé les fondations de la DeFi 2.0.

2.2. Le restaking : une nouvelle couche de rendement et de risques

Le restaking est une extension du liquid staking. Il permet d’utiliser les tokens liquides pour sécuriser d’autres services. Il crée une nouvelle couche de rendement. Ce mécanisme attire les investisseurs. Il crée des stratégies plus sophistiquées. Il augmente aussi les risques. Le restaking superpose plusieurs couches de collatéral. Cette superposition crée un effet de levier. Elle crée aussi un risque systémique. Les investisseurs doivent comprendre cette complexité. Ils doivent analyser les dépendances. Ils doivent évaluer les risques de contagion. Le restaking est une innovation puissante. Il peut renforcer la sécurité. Il peut aussi fragiliser l’écosystème. La DeFi 2.0 doit trouver un équilibre.

2.3. Les stablecoins synthétiques : une stabilité plus robuste et plus flexible

Les stablecoins synthétiques sont une réponse aux limites des stablecoins classiques. Ces coins reposent sur des collatéraux plus diversifiés, en utilisant des mécanismes plus robustes. Ils réduisent les risques de dépeg, et offrent une stabilité plus fiable afin d’attirer les investisseurs institutionnels. Les stablecoins synthétiques peuvent suivre plusieurs indices, et peuvent suivre des monnaies et des matières premières. Ils peuvent suivre des paniers d’actifs. Cette flexibilité crée de nouveaux marchés. Elle crée aussi de nouvelles stratégies. Les stablecoins synthétiques deviennent un pilier de la DeFi 2.0. Ils renforcent la stabilité, améliorent la liquidité, et ouvrent la voie à une finance programmable plus mature.

2.4. Les DEX parallélisés : une vitesse et une profondeur inédites

Les DEX parallélisés sont une avancée majeure. Ces plateformes utilisent des architectures plus efficaces, et traitent plusieurs transactions en parallèle. Ils réduisent les frais et augmentent la vitesse, afin d’améliorer la profondeur de marché. Ces DEX offrent une expérience proche des exchanges centralisés. Ils attirent les traders professionnels. Ils attirent aussi les market makers. La parallélisation réduit les congestions. Elle réduit les échecs de transactions. Elle améliore la stabilité des prix. Les DEX parallélisés deviennent des infrastructures essentielles. Ils renforcent la DeFi. Ils améliorent la compétitivité des blockchains.

2.5. Le lending avancé : des stratégies plus flexibles et plus sûres

Les protocoles de lending avancé offrent des fonctionnalités plus complexes. Ils permettent des prêts plus flexibles. Ils offrent des taux plus stables., et réduisent les risques de liquidation. De plus, ils améliorent la gestion du collatéral. Ils attirent les investisseurs institutionnels. Ces protocoles utilisent des modèles plus robustes. Ils utilisent des oracles plus fiables. Ils utilisent des mécanismes de liquidation plus précis. Le lending avancé crée un marché plus mature. Il crée aussi des stratégies plus sophistiquées. Il devient un pilier de la DeFi 2.0.

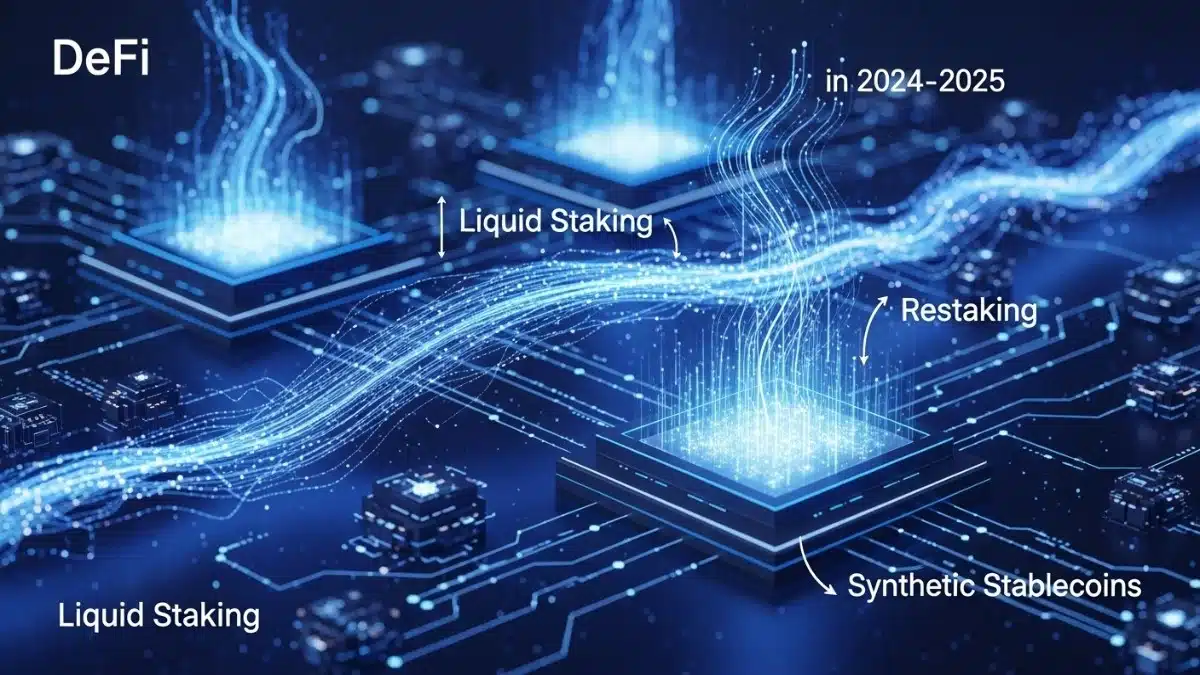

3. Les blockchains qui dominent la DeFi 2.0

La DeFi 2.0 ne repose plus sur un seul réseau. Elle s’étend sur plusieurs blockchains, utilise des architectures différentes et elle exploite des modèles économiques plus robustes. Chaque blockchain apporte une force spécifique. Certaines offrent une sécurité maximale. D’autres offrent une vitesse extrême. D’autres misent sur la parallélisation. Cette diversité crée un écosystème plus riche. Elle crée aussi une compétition plus intense. Quatre blockchains dominent cette nouvelle vague. Ethereum. Solana. Cardano. Les réseaux de nouvelle génération comme Sui et Aptos. Chacune joue un rôle clé dans la transformation de la finance décentralisée.

3.1. Ethereum : la base incontournable de la DeFi 2.0

Ethereum reste la colonne vertébrale de la DeFi. Il accueille la majorité des protocoles, offre une sécurité éprouvée. Il attire les développeurs les plus expérimentés.

Le liquid staking y est devenu central. Le restaking y crée une nouvelle couche de rendement. Les stablecoins synthétiques y trouvent un terrain solide.

Ethereum reste le réseau le plus fiable pour les capitaux institutionnels. Il offre une profondeur de marché importante. Il offre aussi une liquidité stable.

La DeFi 2.0 s’appuie sur Ethereum pour sa sécurité. Elle s’appuie aussi sur son écosystème. Elle s’appuie enfin sur son effet réseau.

Ethereum reste la base. Il reste aussi le standard.

3.2. Solana : la vitesse au service de la finance décentralisée

Solana a trouvé sa place dans la DeFi 2.0. Elle offre une vitesse très élevée. Elle offre aussi des frais très bas.

Cette combinaison attire les traders professionnels. Elle attire aussi les market makers.

Les DEX parallélisés y trouvent un terrain idéal. Ils peuvent traiter plusieurs transactions en même temps. Ils peuvent offrir une expérience proche des exchanges centralisés.

Solana attire aussi les développeurs. Elle offre une architecture optimisée. Elle offre une exécution rapide.

La DeFi 2.0 utilise Solana pour la vitesse. Elle l’utilise aussi pour la profondeur de marché.

Solana devient un acteur majeur. Elle devient aussi un laboratoire pour les innovations.

3.3. Cardano : une DeFi plus structurée et plus prévisible

Cardano adopte une approche différente. Elle utilise un modèle eUTXO. Ce modèle offre une parallélisation naturelle. Il offre aussi une prévisibilité plus élevée.

Cette architecture attire une nouvelle génération de protocoles. Elle attire des développeurs qui cherchent une base plus stable.

La DeFi sur Cardano progresse rapidement. Les DEX deviennent plus efficaces. Les stablecoins synthétiques gagnent en adoption. Les marchés de prêt deviennent plus robustes.

Cardano attire aussi des utilisateurs long terme. Elle attire des investisseurs qui cherchent une sécurité plus forte.

La DeFi 2.0 utilise Cardano pour sa structure. Elle l’utilise aussi pour sa stabilité.

Cardano devient un pilier discret. Elle devient aussi un réseau de confiance.

3.4. Sui et Aptos : la nouvelle génération de blockchains DeFi

Sui et Aptos représentent une nouvelle génération. Elles utilisent des architectures modernes et des modèles plus efficaces.

Elles offrent une vitesse élevée et une parallélisation avancée.

Ces réseaux attirent des développeurs talentueux. Ils attirent aussi des capitaux plus sophistiqués.

Les DEX y sont très rapides. Les stablecoins synthétiques y trouvent un terrain fertile. Les protocoles de lending y deviennent plus complexes.

La DeFi 2.0 utilise Sui et Aptos pour l’innovation. Elle les utilise aussi pour la performance.

Ces réseaux deviennent des acteurs importants. Ils deviennent aussi des moteurs de croissance.

4. Les risques systémiques de la DeFi 2.0

La DeFi 2.0 apporte des innovations majeures. Elle améliore la sécurité, renforce la liquidité, et crée des marchés plus efficaces. Mais cette nouvelle génération introduit aussi des risques plus complexes. Ces risques ne sont plus isolés. Ils ne concernent plus un seul protocole. Ils concernent l’ensemble de l’écosystème. La DeFi 2.0 repose sur des couches interconnectées. Elle repose aussi sur des mécanismes plus sophistiqués. Cette sophistication crée des dépendances. Elle crée aussi des points de fragilité. Comprendre ces risques est essentiel. Les investisseurs doivent analyser ces dynamiques. Les développeurs doivent anticiper les effets de contagion. Les régulateurs doivent comprendre les mécanismes. La DeFi 2.0 est plus robuste. Elle est aussi plus vulnérable à certains chocs.

4.1. Le risque de sur‑collatéralisation et d’effet domino

Le liquid staking et le restaking créent plusieurs couches de collatéral. Ces couches se superposent. Elles créent un effet de levier. Ce levier augmente les rendements. Il augmente aussi les risques. Si une couche échoue, les couches supérieures s’effondrent. Cette dynamique peut provoquer un effet domino. Elle peut provoquer une crise systémique. Un protocole peut perdre son collatéral. Un autre peut perdre sa liquidité. Un troisième peut perdre son marché. La DeFi 2.0 doit gérer cette complexité. Elle doit éviter les dépendances excessives. Elle doit renforcer les mécanismes de sécurité.

4.2. Le risque de centralisation des validateurs et des opérateurs

Certaines innovations reposent sur des opérateurs centralisés. Le liquid staking peut concentrer le pouvoir. Le restaking peut renforcer cette concentration. Cette centralisation crée des risques. Elle crée des points de défaillance uniques. Elle crée aussi des risques réglementaires. Si un opérateur centralisé échoue, plusieurs protocoles peuvent être affectés. Si un opérateur est sanctionné, l’écosystème peut perdre sa liquidité. La DeFi 2.0 doit éviter cette centralisation. Elle doit encourager la décentralisation des validateurs. Elle doit renforcer la distribution des opérateurs.

4.3. Le risque technique lié à la complexité croissante

Les protocoles DeFi 2.0 sont plus complexes. Ils utilisent des smart contracts plus avancés. Ils utilisent des mécanismes plus sophistiqués. Cette complexité augmente les risques techniques. Elle augmente aussi les risques de bugs. Les audits doivent être plus rigoureux. Les tests doivent être plus complets. Les développeurs doivent anticiper les scénarios extrêmes. Un bug dans un protocole de liquid staking peut affecter plusieurs marchés. Un bug dans un protocole de restaking peut provoquer une crise. La DeFi 2.0 doit renforcer la sécurité. Elle doit aussi simplifier certains mécanismes.

4.4. Le risque de liquidité dans un marché interconnecté

La liquidité est plus stable dans la DeFi 2.0. Elle reste pourtant vulnérable. Les marchés sont interconnectés. Les protocoles dépendent les uns des autres. Si un protocole perd sa liquidité, d’autres peuvent être affectés. Si un stablecoin perd son ancrage, plusieurs marchés peuvent s’effondrer. La liquidité peut disparaître rapidement. Elle peut provoquer des glissements de prix importants. Elle peut provoquer des liquidations en cascade. La DeFi 2.0 doit renforcer ses mécanismes de liquidité. Elle doit aussi diversifier ses sources de collatéral.

4.5. Le risque réglementaire lié à la sophistication des protocoles

La DeFi 2.0 attire les régulateurs. Elle attire aussi les institutions. Cette attention crée des risques. Les régulateurs peuvent imposer des restrictions. Ils peuvent cibler certains protocoles. Ils peuvent imposer des obligations. Les protocoles doivent anticiper ces risques. Ils doivent renforcer leur transparence. Ils doivent améliorer leur gouvernance. La DeFi 2.0 doit trouver un équilibre. Elle doit rester décentralisée. Elle doit aussi respecter certaines règles.

5. Les opportunités pour les investisseurs

La DeFi 2.0 ne se contente pas de corriger les erreurs du passé. Elle crée aussi de nouvelles opportunités. Ces opportunités sont plus solides. Elles reposent sur des modèles économiques plus durables. Elles attirent des capitaux plus sophistiqués. Les investisseurs peuvent profiter de cette nouvelle vague. Ils doivent comprendre les mécanismes. Ils doivent analyser les risques et identifier les protocoles les plus robustes. La DeFi 2.0 offre plusieurs axes d’investissement. Le liquid staking. Le restaking. Les stablecoins synthétiques. Les DEX parallélisés. Le lending avancé. Chaque axe offre un potentiel différent. Chaque axe attire un type d’investisseur spécifique. Ensemble, ils créent un marché plus mature.

5.1. Le liquid staking : un rendement stable et une liquidité permanente

Le liquid staking est devenu un pilier de la DeFi 2.0. Il offre un rendement stable. Il offre aussi une liquidité permanente. Les investisseurs peuvent sécuriser un réseau. Ils peuvent aussi utiliser leurs tokens dans la DeFi. Ils peuvent générer plusieurs sources de rendement. Le liquid staking attire les investisseurs long terme. Il attire aussi les institutionnels. Il offre une stabilité rare dans la DeFi. Les tokens de liquid staking deviennent des actifs centraux. Ils servent de collatéral, de réserve de valeur, et aussi de base pour des stratégies avancées. Cette opportunité est solide. Elle repose sur la sécurité des blockchains. Elle repose aussi sur une demande croissante.

5.2. Le restaking : un rendement plus élevé pour les investisseurs sophistiqués

Le restaking offre un rendement plus élevé. Il crée une nouvelle couche de revenus. Il attire les investisseurs sophistiqués. Les utilisateurs peuvent réutiliser leurs tokens liquides. Ils peuvent sécuriser d’autres services. Ils peuvent multiplier les sources de rendement. Cette stratégie est plus complexe. Elle est aussi plus risquée. Elle repose sur plusieurs couches de collatéral. Les investisseurs doivent comprendre ces mécanismes. Ils doivent analyser les dépendances. Ils doivent évaluer les risques de contagion. Le restaking offre un potentiel important. Il crée aussi un marché plus technique.

5.3. Les stablecoins synthétiques : une stabilité plus robuste et de nouvelles stratégies

Les stablecoins synthétiques offrent une stabilité plus robuste. Ils reposent sur des collatéraux diversifiés, et utilisent des mécanismes plus solides. Ils attirent autant les investisseurs prudents que les institutionnels. Les stablecoins synthétiques peuvent suivre plusieurs indices. Ils peuvent suivre des monnaies. Ils peuvent suivre des matières premières. Cette flexibilité crée de nouvelles stratégies. Elle crée aussi de nouveaux marchés. Les investisseurs peuvent diversifier leurs positions. Ils peuvent réduire leur exposition au risque. Ils peuvent profiter d’une stabilité plus fiable.

5.4. Les DEX parallélisés : un marché plus rapide et plus profond

Les DEX parallélisés offrent une expérience proche des exchanges centralisés. Ils offrent une vitesse élevée, une profondeur de marché importante. Surtout, ils attirent les traders professionnels, mais aussi, les market makers. Les investisseurs peuvent profiter de cette dynamique. Ils peuvent fournir de la liquidité. Ils peuvent participer à des stratégies avancées. Les DEX parallélisés deviennent des infrastructures essentielles. Ils renforcent la DeFi. Ils améliorent la compétitivité des blockchains. Cette opportunité est solide. Elle repose sur la performance. Elle repose aussi sur une demande croissante.

5.5. Le lending avancé : des stratégies plus flexibles et plus sûres

Les protocoles de lending avancé offrent des fonctionnalités plus complexes. Ils permettent des prêts plus flexibles. Aussi, ils offrent des taux plus stables. Ils réduisent les risques de liquidation, et améliorent la gestion du collatéral. Ils attirent les investisseurs institutionnels. Les investisseurs peuvent profiter de cette stabilité. Ils peuvent utiliser des stratégies plus sophistiquées. Ils peuvent réduire leur exposition au risque. Le lending avancé devient un pilier de la DeFi 2.0. Il crée un marché plus mature. Il crée aussi des opportunités plus solides.

la DeFi 2.0 ouvre un nouveau cycle pour la finance numérique

La DeFi 2.0 marque une transition majeure pour la finance décentralisée. Elle ne cherche plus à reproduire les excès de la première génération. Elle s’appuie sur des mécanismes plus solides, des architectures plus efficaces et une compréhension plus fine des risques. Le liquid staking a redéfini la manière dont les blockchains sécurisent leurs réseaux. Le restaking a ajouté une couche de rendement qui attire les investisseurs les plus techniques. Les stablecoins synthétiques ont renforcé la stabilité des marchés. Les DEX parallélisés ont amélioré la vitesse et la profondeur des échanges. Le lending avancé a introduit des stratégies plus flexibles et plus sûres.

En résumé, cette évolution s’appuie sur plusieurs blockchains:

- Ethereum reste la base historique,

- Solana apporte la vitesse,

- Cardano offre une structure plus prévisible,

- Sui et Aptos incarnent la nouvelle génération.

Cette diversité crée un écosystème plus riche. Elle renforce aussi la résilience globale du secteur.

La DeFi 2.0 apporte son lot de risques, notamment la superposition des collatéraux, la centralisation de certains opérateurs, la complexité technique croissante et une liquidité encore vulnérable.

La finance décentralisée n’est plus un simple terrain d’expérimentation, mais une infrastructure crédible capable d’attirer des capitaux institutionnels.

Là où la DeFi 1.0 a prouvé ce qu’il était possible de créer, la DeFi 2.0 montre comment le faire durablement. Elle ouvre un nouveau cycle, pose les bases d’une finance programmable plus sûre et prépare une adoption plus large. la DeFi 2.0 n’est pas une mode, mais une évolution structurelle qui redéfinit la finance numérique.