Il y a quelques jours, le département du Trésor américain a décidé de mettre sur liste noire Tornado Cash, le service de mixage de crypto-monnaies. Il a également imposé des sanctions pénales à toute personne interagissant avec des adresses Ethereum considérées comme impliquées dans des activités illégales par l’OFAC.

Suite à cette nouvelles Circle, l’organisme émetteur du stablecoin USDC, a décidé de geler tous les fonds en USD Coin appartenant aux portefeuilles interdits. MakerDAO envisage de vendre tous les USDC détenus comme garantie dans le protocole.

Rune Christensen cofondateur de MakerDAO, intervient sur cette décision :

« Nous en discuterons lors de l’appel de ce soir, mais je pense que nous devrions sérieusement envisager de nous préparer à nous désengager de l’USD, il est presque inévitable que cela se produise et il n’est réaliste de le faire qu’avec une énorme préparation « .

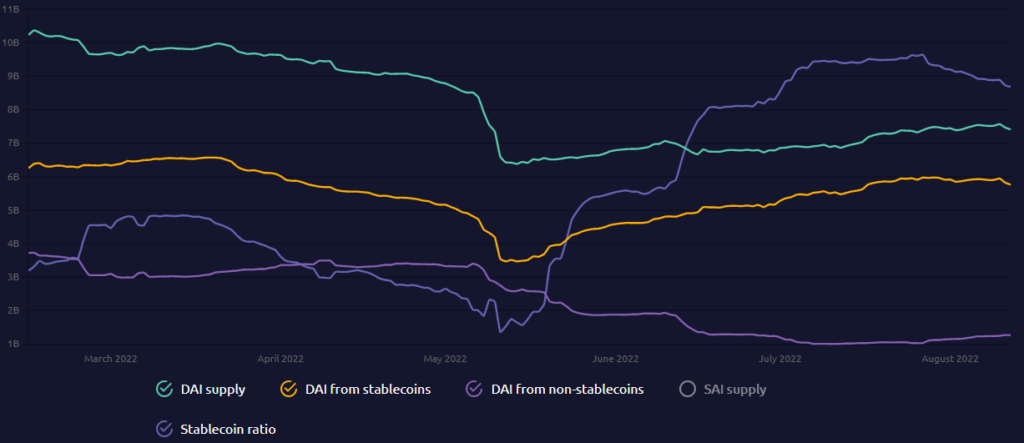

Le principal problème réside dans le fait qu’actuellement, 60 % des DAI en circulation sont garantis par l’USDC. Si l’on devait simplement les vendre sur le marché, il serait nécessaire de brûler proportionnellement tous les DAI qui sont garantis par cet actif particulier. C’est évidemment le choix le plus improbable, étant donné qu’il s’agit de fonds détenus dans les portefeuilles des utilisateurs.

De plus, le DAI perdrait instantanément son ancrage au dollar, car plus de la moitié des unités en circulation ne seraient plus garanties. Dans ce cas, le mécanisme alimenté par le Module de Stabilité des Prix (PSM), qui garantit l’arrimage au dollar par l’émission d’emprunts surdimensionnés manquerait.

Actuellement le ratio de collatéralisation global pour l’ensemble du protocole est de 144,64 %, ce qui est un signe de bonne santé.

Selon les données de Makerburn, DAI adossé à des monnaies stables représentent 81,9% de l’offre en circulation. Ce ratio a augmenté conjointement avec le krach du marché des crypto-monnaies, qui a vu la part des crypto-collatéraux remplacée au profit de celle constituée de stablecoin.

On pourrait envisager d’échanger toutes les unités avec leur contre-valeur correspondante en ETH. Cependant, cela générerait une grave instabilité pour le DAI, ce qui le rendrait trop exposé à un actif volatile.

Il faudra encore voir si le plafond d’endettement imposé par le MSP pour cette garantie est respecté. En effet, justement pour assurer une diversification suffisante au sein de l’écosystème, la collectivité choisit un seuil. Ce seuil indique le nombre maximum de DAI qui peuvent être émis pour chaque type de garantie.

En cas d’extrême nécessité, il est possible de créer de nouveaux wallets qui référencent le même actif, comme c’est déjà le cas, mais avec des paramètres différents.

Pourquoi cette opération met en péril la stabilité du protocole ?

Une dépendance excessive à l’égard d’une seule cryptographie génèrerait un problème de stabilité lié à la stabilité du protocole.

Le marché des crypto-monnaies est par définition très volatile, et si le prix de l’ETH devait chuter suite à la transaction, alors la quasi-totalité des DAI en circulation deviendraient fortement sous-collatéralisés.

Ceci s’est produit avec l’UST après l’effondrement de LUNA, cela ferait perdre à la monnaie stable de Maker son ancrage 1:1 au dollar.

Si cela se produit, cela pourrait créer une réaction en chaîne au sein de l’écosystème DeFi d’Ethereum. La raison réside dans le fait que, à l’heure actuelle, DAI est trop interconnecté avec les autres protocoles et que son effondrement pourrait entraîner une réaction en chaîne dans l’écosystème DeFi d’Ethereum.

Sans surprise, le cofondateur d’Ethereum Vitalik Buterin semble également très inquiet, au point de souligner la criticité potentielle de ce choix :

» C’est une idée risquée et terrible. Une baisse significative du prix spot de l’ETH pourrait voir le collatéral de DAI devenir sous-évalué ».

Il est rejoint par Robert Leshner fondateur de Compound Finance, qui s’exprime sur les implications que cette décision pourrait avoir sur l’ensemble de l’industrie DeFi :

« Convertir le DAI en un actif élastique au prix va le ruiner, point final ».