Le crash de LUNA a causé des milliards de dollars de pertes pour les investisseurs, laissant beaucoup se demander ce qui est arrivé à LUNA. Comment l’écosystème Terra et Luna, qui était évalué à plus de 60 milliards de dollars à un moment donné, a-t-il pu s’évaporer en quelques jours seulement ?

Dans cet article, nous allons examiner ce qui est arrivé à la crypto LUNA pendant le crash, ainsi que les conséquences de l’effondrement de l’écosystème Terra and Luna. Bien entendu, nous aborderons également le stablecoin UST, qui a été le principal moteur de la croissance de LUNA, mais qui a finalement conduit à sa disparition. Avant d’analyser le crash de LUNA, voyons comment il est devenu si populaire au départ.

L’histoire de Terra et Luna

Les débuts du projet de blockchain Terra remontent à 2018, lorsqu’il a été créé par une entreprise appelée Terraform Labs. Terraform Labs a été fondée par Do Kwon et Daniel Shin. Kwon a ensuite gagné beaucoup de popularité et est essentiellement devenu le visage public du projet Terra.

L’idée derrière la blockchain Terra était de faciliter un système de paiement décentralisé qui utilisait des monnaies stables rattachées à diverses monnaies fiduciaires. Par exemple, l’écosystème disposait d’un stablecoin rattaché au dollar américain appelé UST, et d’un stablecoin rattaché au won coréen appelé KRW. Le token natif pour le paiement des frais sur la blockchain était LUNA, qui a également joué un rôle crucial dans le maintien du prix des stablecoins Terra.

La plupart des stablecoins, y compris USDT et USDC, sont adossés à des réserves de monnaie fiduciaire réelle et d’actifs connexes tels que des bons du Trésor. Terra a adopté une approche différente et a utilisé un modèle algorithmique dans lequel des monnaies stables comme l’UST et le KRW ont été fixées par des moyens algorithmiques.

Voici une explication rapide du fonctionnement de la plateforme Terra à partir de l’exemple de l’UST, un stablecoin conçu pour être échangé au plus près de 1 dollar. La plateforme Terra disposait d’un mécanisme permettant aux utilisateurs de brûler 1 dollar de jetons LUNA pour frapper 1 UST. De l’autre côté de l’équation, les utilisateurs pouvaient brûler 1 UST pour frapper 1 $ de LUNA.

Si la valeur des UST était supérieure à 1$, les utilisateurs étaient incités à brûler des LUNA pour frapper des UST. Ils pouvaient ensuite vendre les UST pour réaliser un bénéfice. Si les UST valaient moins d’un dollar, les utilisateurs étaient incités à brûler leurs UST pour frapper des LUNA, car ils recevaient des LUNA à un taux d’échange d’un UST pour un dollar de LUNA. Pendant environ un an et demi, ce mécanisme a régulé l’offre d’UST en fonction de la demande et a permis au stablecoin de maintenir son ancrage. Cependant, il a échoué de manière catastrophique en mai 2022, lorsque le prix de l’UST s’est écarté de manière significative de son ancrage à 1 dollar.

Luna et l’ascension de l’UST vers la popularité

Pendant toute l’année 2020, la capitalisation boursière de LUNA est restée inférieure à 500 millions de dollars. Le projet a été adopté et développé, mais il n’y avait pas encore de véritable engouement pour lui. LUNA a ensuite connu une forte hausse au cours du premier semestre 2021, atteignant une capitalisation boursière de 8,5 milliards de dollars en mars. C’est au cours du second semestre 2021 que LUNA a vraiment décollé, atteignant de nouveaux sommets historiques lors d’une reprise qui a culminé en avril 2022 avec une capitalisation boursière de 41 milliards de dollars.

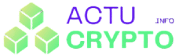

Le principal moteur de la popularité de l’écosystème Terra et du jeton LUNA était Anchor Protocol, un protocole de marché monétaire qui offrait des rendements très élevés sur les dépôts en stablecoins UST. À certains moments, les utilisateurs obtenaient des rendements annuels moyens d’environ 20 % sur leurs dépôts en UST.

Puisque l’UST était un stablecoin, de nombreux utilisateurs pensaient que le protocole d’ancrage était une option sûre pour gagner du rendement. Si les 20 % d’APY semblent scandaleux aujourd’hui, le marché cryptographique était dans une phase extrêmement haussière à l’époque et il y avait beaucoup d’optimisme et d’exubérance parmi les traders.

Source de l’image : DefiLlama

La popularité du protocole Anchor a entraîné une augmentation considérable de la demande d’UST, ce qui a entraîné la frappe d’un plus grand nombre d’UST. Au pic, il y avait environ 18,7 milliards de dollars d’UST en circulation. Cependant, alors qu’il y avait une forte demande de prêt d’UST sur le protocole d’ancrage, le protocole n’a pas connu autant de demande d’emprunt d’UST.

Comme la demande d’emprunt n’était pas suffisante pour payer le rendement annoncé de 20 %, le protocole d’ancrage a dû être subventionné. Afin de continuer à payer le rendement de 20 % aux prêteurs UST sur le protocole d’ancrage, 450 millions de dollars ont été injectés dans les réserves du protocole par la Luna Foundation Guard, une organisation fondée et dirigée par Do Kwon.

Signes de troubles dans l’écosystème Terra

Bien qu’il y ait eu des inquiétudes quant à la durabilité du rendement annuel de 20 % annoncé par Anchor Protocol, de nombreux utilisateurs pensaient que le pire scénario était que le rendement serait simplement réduit à des niveaux plus durables. Peu de gens envisageaient un scénario dans lequel l’UST et la LUNA deviendraient presque sans valeur, ce qui est précisément arrivé en mai 2022.

Il s’est avéré que l’UST et la LUNA ont pris trop d’ampleur pour leur propre bien, ce qui a exposé les défauts inhérents au mécanisme algorithmique qui était censé maintenir le prix de l’UST et des autres monnaies stables Terra à proximité de leurs points d’ancrage.

Il semble que des acteurs clés de l’écosystème Terra, dont le fondateur de Terraform Labs, Do Kwon, aient eu l’intuition que le mécanisme algorithmique ne suffirait pas à lui seul à maintenir la stabilité de l’UST. En février 2022, environ trois mois avant l’effondrement de l’écosystème Terra, la garde de la fondation Luna a annoncé la création d’une réserve UST qui détiendrait divers actifs, dont des bitcoins. Cette réserve serait utilisée pour défendre l’ancrage de l’UST dans le cas où il serait soumis à une pression importante. Même si la réserve a finalement atteint environ 3,5 milliards de dollars, cela n’a pas suffi à sauver l’UST d’un effondrement total.

Le désarrimage de l’UST et l’effondrement de Terra

Le 9 mai 2022, l’UST a commencé à s’éloigner de son ancrage à 1 $, et a chuté jusqu’à 0,67 $ le 10 mai. Au cours de la journée, le prix de l’UST s’est redressé et s’est stabilisé autour de 0,90 $. Ce n’était qu’un soulagement temporaire, car l’UST a recommencé à glisser vers le bas et a chuté jusqu’à 0,23 $ le 11 mai.

Luna Foundation Guard a commencé à déployer la réserve UST pour défendre la parité UST, mais leurs efforts ont échoué.

https://twitter.com/stablekwon/status/1523733542492016640?ref_src=twsrc%5Etfw

À ce stade, la confiance du marché dans les UST était déjà irrémédiablement compromise, et les détenteurs d’UST ont commencé à se ruer vers la sortie. Les détenteurs d’UST qui n’étaient pas disposés à vendre leurs stablecoins sur le marché libre avec une forte décote ont utilisé le mécanisme d’arbitrage du protocole Terra pour brûler leurs UST et frapper les jetons LUNA afin d’obtenir un meilleur prix.

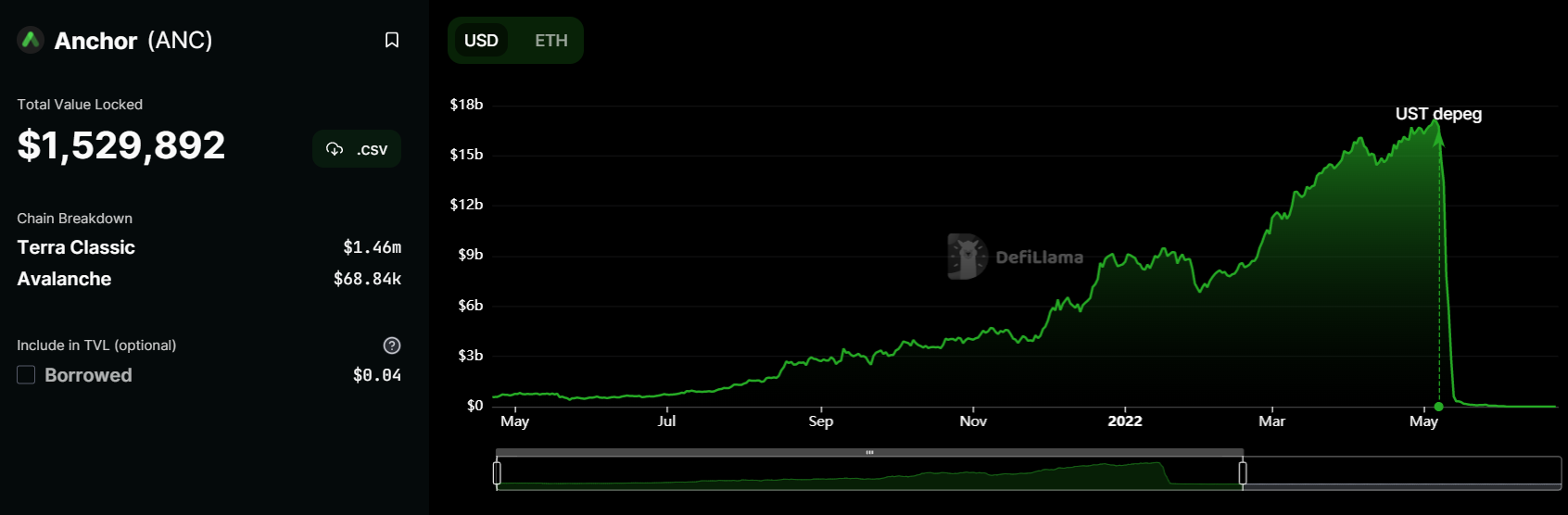

Comme nous l’avons déjà mentionné, le mécanisme d’arbitrage émettait aux utilisateurs 1 $ de LUNA pour chaque jeton UST brûlé. Comme le prix des UST a chuté, un nombre croissant de LUNA a dû être émis pour chaque UST brûlé par les utilisateurs. Cela a entraîné un afflux de nouveaux jetons LUNA sur le marché, et la demande d’achat de LUNA était extrêmement faible, car la plupart des investisseurs cherchaient simplement à s’échapper de l’écosystème Terra aussi vite que possible.

L’offre en circulation de LUNA est passée de 380 millions de jetons le 10 mai à 6,5 trillions de jetons le 13 mai.

Source de l’image : Messari

L’hyperinflation de l’offre de LUNA, combinée à l’énorme pression de vente, a fait que LUNA a connu l’un des pires, sinon le pire krach de l’histoire des marchés cryptographiques. Ceux qui se sont accrochés à leur LUNA se sont retrouvés avec pratiquement rien.

LUNA se négociait à environ 62 $ le 9 mai 2022, le jour où l’UST a commencé à perdre son ancrage. Le 13 mai, LUNA se négociait à environ 0,0003 $, soit une chute de plus de 99,99 %.

Les conséquences du crash de LUNA et UST

Même s’il est désormais clair que la conception d’UST n’était pas viable, on ne sait pas exactement quelle a été la goutte d’eau qui a fait déborder le vase. Une théorie populaire dans la communauté cryptographique est qu’un trader ou un groupe de traders sophistiqués a identifié que la conception algorithmique des stablecoins de Terra était plus fragile que le marché ne le pensait, et a commencé à vendre à découvert UST afin de mettre la valeur de 1 dollar sous pression et de déclencher un effondrement.

À la suite de l’effondrement de Terra, Do Kwon est devenu un paria dans la communauté des crypto-monnaies. Les autorités sud-coréennes ont émis un mandat d’arrêt à son encontre, ce qui a également suscité une notice rouge d’Interpol. Pendant ce temps, la communauté des crypto-monnaies continue de débattre pour savoir si l’écosystème Terra a été intentionnellement conçu comme un système de Ponzi et une fraude ou s’il s’agissait simplement d’un système mal conçu qui était destiné à s’effondrer même s’il n’y avait pas de jeu déloyal.

L’effondrement de Terra a eu un effet désastreux sur l’industrie des crypto-monnaies. La perte de confiance et les turbulences du marché ont exposé les mauvaises pratiques de gestion des risques de nombreuses sociétés de crypto-monnaies, qui sont apparemment devenues complaisantes pendant le marché haussier des crypto-monnaies de 2021.

Cela a conduit à la faillite de Three Arrows Capital, un important fonds spéculatif en crypto qui était fortement investi dans l’écosystème Terra. Les suites de l’effondrement de Terra ont également entraîné la faillite de plusieurs autres prêteurs de crypto, notamment Celsius et Voyager.

Un nouveau départ ? Terra 2.0 et Terra Classic

Après quelques jours, il est devenu évident que l’écosystème Terra avait échoué et ne pouvait pas être sauvé. Finalement, Do Kwon a proposé de lancer une nouvelle blockchain Terra qui abandonnerait la fonctionnalité algorithmique du stablecoin et fonctionnerait plutôt comme une blockchain polyvalente pour les contrats intelligents. Cette nouvelle blockchain a conservé le ticker LUNA pour son jeton natif, qui remplit une fonction similaire à celle de l’ETH sur la blockchain Ethereum.

L' »ancienne » blockchain Terra a été rebaptisée Terra Classic et a conservé la fonctionnalité algorithmique du stablecoin. Son actif natif a été renommé Luna Classic (LUNC), et le stablecoin UST a été renommé USTC. Sur cette blockchain, l’offre de LUNC est toujours hyperinflatée, et USTC est loin d’avoir atteint son objectif de 1 dollar, puisqu’il s’échange à 0,02 dollar au moment de la rédaction de cet article. La communauté Terra Classic a décidé de mettre en place un mécanisme de combustion dans lequel 0,2% des LUNC impliqués dans une transaction sur la chaîne sont automatiquement brûlés.

Ce mécanisme a été introduit dans le but de réduire progressivement l’offre de LUNC en circulation à partir de ses niveaux hyperinflatés. Il y a un mème populaire dans le Luna Classic qui dit qu’ils essaient de ramener le prix du LUNC à 1$, bien qu’il faille brûler beaucoup de jetons pour y arriver. Si vous vous demandez si le prix du LUNC se remettra un jour de ce crash massif, vous devriez lire notre article sur les chances de récupération de Luna Classic.